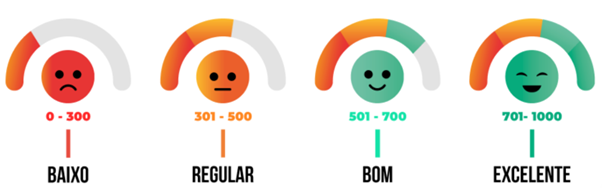

O score é o termômetro do comportamento da vida financeira dos consumidores. Com uma variação de 0 a 1.000, é por meio desse indicador que empresas conseguem entender e avaliar o nível de risco da concessão crédito. A pesquisa inédita divulgada pela Serasa, constatou que o controle periódico das próprias finanças é um hábito consolidado entre os consumidores, alcançando a classificação “Excelente”, cuja pontuação de crédito vai de 701 a 1.000 pontos. O estudo foi realizado com 3.025 pessoas, divididas conforme a classificação: Baixa, Regular, Bom e Excelente.

De acordo com os dados, 90% dos consumidores que alcançaram a pontuação “Excelente” no Serasa Score afirmam manter uma vigilância constante sobre suas despesas. Essas pessoas têm o hábito de acompanhar de perto seus gastos, registrando e analisando seus custos regularmente. Além disso, elas levam em consideração sua renda mensal ao fazer compras e respeitam os limites de seu orçamento, evitando assim gastos excessivos que possam comprometer sua situação financeira.

Em contrapartida, entre os consumidores com pontuação baixa no score, apenas 68% relataram ter esse mesmo cuidado com suas finanças. Consumidores que não acompanham regularmente seus gastos e não se atentam aos limites de seu orçamento estão mais suscetíveis a enfrentar dificuldades financeiras e, consequentemente, a ter uma pontuação mais baixa no Serasa Score.

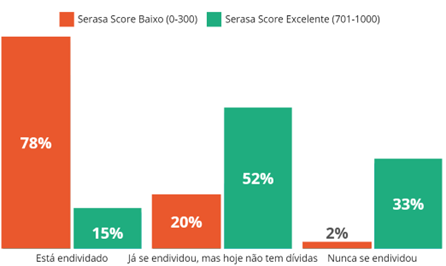

No entanto, a importância desses hábitos vai além de uma simples pontuação. Reflete-se diretamente na inadimplência. Segundo dados do Serasa, pelo menos 9 em cada 10 consumidores com Serasa Score “Baixo” ou “Regular” já se endividaram em algum momento, e muitos ainda enfrentam dificuldades para pagar suas contas. Esse cenário contrasta fortemente com aqueles que possuem uma pontuação “Excelente”. Entre eles, o índice de endividamento cai para 66%, com apenas 15% enfrentando dificuldades para quitar suas dívidas atualmente.

Como o consumidor controla suas contas?

O modo como as pessoas organizam suas finanças pode revelar muito sobre seus hábitos e, consequentemente, sobre sua saúde financeira. Entre os consumidores com pontuação “Baixa” ou “Regular” no Serasa Score, a preferência pelo uso de métodos tradicionais, como o papel, é evidente. De acordo com os dados levantados, 47% dos indivíduos com pontuação “Baixa” e 49% daqueles com pontuação “Regular” afirmam utilizar o papel como principal ferramenta de organização financeira.

Por outro lado, entre os consumidores com pontuação “Excelente” no Serasa Score, a uma forte inclinação para o uso de recursos digitais no controle das finanças. O acompanhamento online de extrato bancário foi citado por 47% dos entrevistados, enquanto 46% mencionaram verificar regularmente a fatura do cartão de crédito através de aplicativos ou sites bancários. Além disso, 43% dos consumidores com pontuação “Excelente” relataram utilizar planilhas eletrônicas para organizar suas finanças de forma mais detalhada e eficiente.

Contratempos no último ano

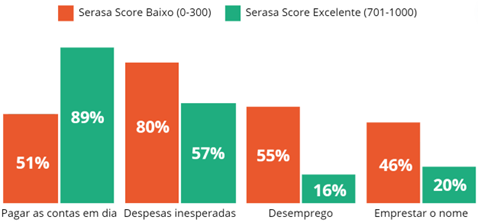

Para aqueles com um Serasa Score “Baixo”, as despesas inesperadas surgiram para 80% das pessoas. E 46% delas alegam ter vivido problemas ao emprestar o nome para despesas de terceiros. Entre consumidores com Serasa Score “Excelente”, 89% pagaram todas as contas em dia, mesmo 57% deles alegando ter lidado com despesas inesperadas.

Enquanto mais da metade dos que têm a pontuação “Baixa” ficaram desempregados (55%), apenas 16% dos que com o Serasa Score “Excelente” ficaram sem renda.