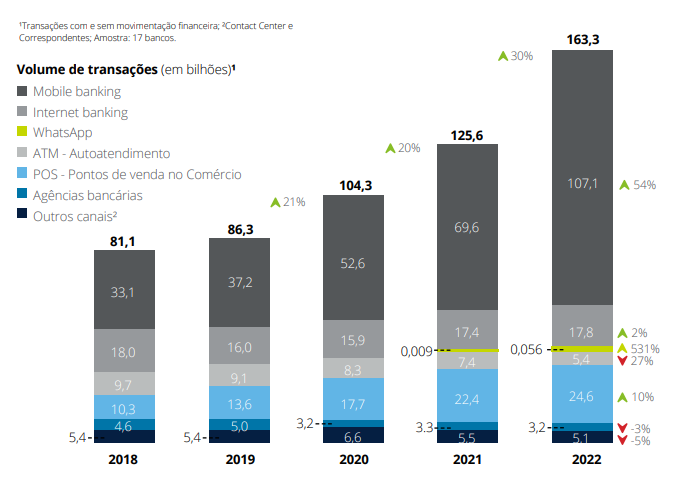

A era digital tem transformado profundamente os hábitos financeiros dos brasileiros. Segundo a Pesquisa Febraban de Tecnologia Bancária 2023, realizada pela Deloitte, cerca de 8 em cada 10 transações bancárias no Brasil são realizadas em canais digitais, como o mobile banking e o Internet Banking. Esse crescimento expressivo reflete a preferência dos consumidores por esses canais, impulsionados pela comodidade, segurança e facilidade de acesso que oferecem.

Além disso, os smartphones são responsáveis por dois terços das operações financeiras realizadas pelos brasileiros, evidenciando o impacto da tecnologia móvel na vida financeira das pessoas. No último ano, foram realizadas 163,3 bilhões de transações bancárias, representando um aumento de 30% em relação a 2021. O mobile banking teve um desempenho excepcional, com um aumento de 54% no número de operações realizadas pelos clientes, totalizando 107,1 bilhões de transações.

Leia mais:

Varejo de luxo deve ampliar em 36% os investimentos em tecnologia nos próximos três anos

A transformação do relacionamento com os bancos

A era digital está redefinindo profundamente o relacionamento entre os consumidores e as instituições financeiras. Os bancos estão se adaptando às demandas dos clientes e investindo em soluções inovadoras que oferecem facilidades e aprimoram a experiência bancária.

A implementação de chatbots e assistentes virtuais tem revolucionado o atendimento, proporcionando uma interação ágil e eficiente entre os usuários e as instituições financeiras. Essa abordagem tecnológica aproxima as empresas do público, permitindo um suporte personalizado e soluções sob medida para as necessidades individuais de cada cliente.

Nesse contexto, a personalização de serviços e o suporte eficiente se tornaram fatores essenciais para os consumidores, que buscam uma relação próxima, transparente e satisfatória com seus bancos.

O impacto do mobile banking nas transações financeiras

O mobile banking se tornou um aliado para os brasileiros no gerenciamento de suas finanças. Através dos aplicativos bancários, os consumidores encontram comodidade e facilidade, transformando a maneira como lidam com o dinheiro.

Os aplicativos para smartphones dão acesso a uma ampla gama de serviços bancários, desde transferências de dinheiro até consultas de saldo. As transações realizadas por meio do mobile banking já ultrapassaram a marca de 107,1 bilhões, representando dois terços de todas as operações bancárias no país.

Essa adoção massiva não se limita apenas aos consumidores individuais, mas também inclui o aumento gradual da adesão de clientes empresariais, evidenciando o impacto do mobile banking em todos os segmentos financeiros.

Assine nossa newsletter!

Fique atualizado sobre as principais novidades em experiência do cliente

Transações financeiras via WhatsApp

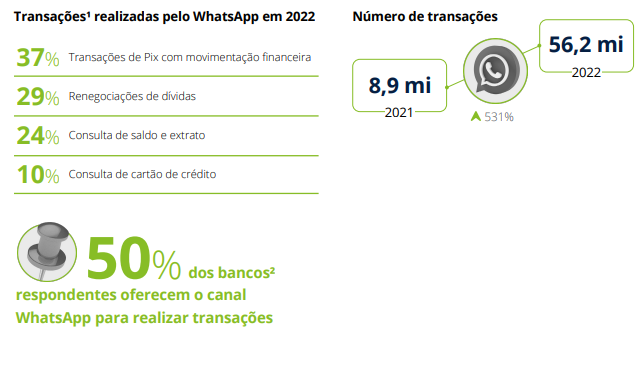

O WhatsApp está revolucionando a jornada financeira dos clientes, complementando a experiência bancária com uma abordagem similar às mídias sociais. A plataforma tem sido adotada pelos bancos, registrando cerca de 56,2 milhões de transações, com destaque para operações via Pix (37%) e renegociações de dívidas (29%).

Além disso, o WhatsApp facilita consultas de saldos, extratos e informações de cartão de crédito, tornando-se uma ferramenta essencial para os consumidores, oferecendo maior comodidade e conveniência.

O avanço do Pix e sua influência nos hábitos de consumo

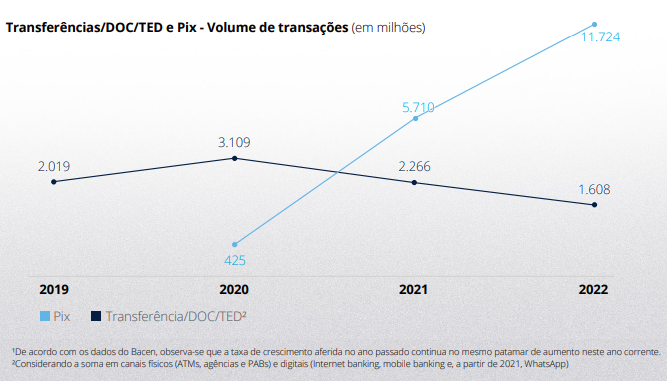

O avanço do Pix tem causado um impacto significativo nos hábitos de consumo dos brasileiros. O meio de pagamento instantâneo tem conquistado popularidade devido à sua praticidade e aos benefícios que oferece nas transações financeiras. Em 2022, o número de transações via Pix ultrapassou 11,7 bilhões, representando um aumento de 105% em relação ao ano anterior.

Enquanto isso, as transações por TED e DOC experimentaram uma queda de 29% no mesmo período. Esses números demonstram a consolidação do Pix como o maior meio de pagamento no Brasil, sendo utilizado por 48% dos usuários em mais de 30 transações instantâneas por mês.

Segundo Rodrigo Mulinari, diretor do Comitê de Inovação e Tecnologia da Febraban, desde que o Pix entrou em funcionamento, os volumes significativos de transações e de adesões de clientes à ferramenta comprovam a eficiência e aceitação do meio de pagamento. “Com a expansão de novas modalidades previstas na agenda regulatória, avaliamos que as transações tendem a aumentar ainda mais e fazer com que comércios e serviços ampliem a utilização da ferramenta como meio de pagamento”, avalia Mulinari.

Novos modelos de negócios e soluções inovadoras

O cenário financeiro está passando por uma transformação significativa impulsionada pelo surgimento de novos modelos de negócios e soluções inovadoras. Fintechs e startups estão se destacando ao oferecer propostas disruptivas que revolucionam como as pessoas lidam com o dinheiro.

Com carteiras digitais e serviços de gestão financeira automatizada, os consumidores estão experimentando maior comodidade e facilidade em suas transações. Essas empresas estão desafiando o modelo tradicional dos bancos, adaptando-se de maneira ágil às necessidades e demandas dos consumidores.

O futuro dos serviços financeiros e a influência no consumo

O futuro dos serviços financeiros e do consumo traz consigo tendências promissoras. Duas delas são o Open Banking e a Inteligência Artificial, que têm o potencial de transformar significativamente a experiência dos consumidores. O Open Banking permite o compartilhamento de dados financeiros entre diferentes instituições, ampliando as opções disponíveis e incentivando a concorrência. Já a Inteligência Artificial está impulsionando o desenvolvimento de assistentes virtuais mais avançados e personalizados, otimizando o atendimento ao cliente.

Diante disso, é crucial que as instituições financeiras acompanhem essas tendências, investindo em tecnologia para se manterem relevantes e atenderem às expectativas dos consumidores. Essas inovações têm o potencial de impulsionar o progresso do setor financeiro e aprimorar a experiência dos consumidores no futuro.

+ NOTÍCIAS

Febraban rebate críticas de bancos digitais e defende sua história

IA vai tornar recuperação de crédito mais barata e eficiente